Solicitar un préstamo es una transacción importante y muchas veces urgente. Para facilitar el proceso, es fundamental conocer los requisitos que las entidades financieras suelen pedir a la hora de conceder este tipo de créditos. ¡Hoy te los contamos!

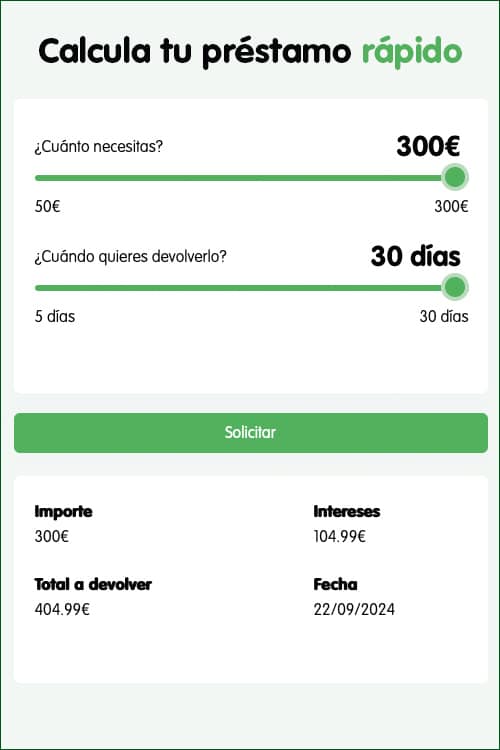

Y recuerda, que si estás buscando financiación rápida, sin papeleos y de forma segura, los préstamos rápidos de Dineo son tu mejor opción. Puedes acceder a ellos de forma online o física en una de nuestras tiendas. Son inmediatos, responsables y si los solicitas en tu tienda más cercana, el primero es gratis (no tiene intereses). ¡Descúbrelos!

¿Cuáles son las condiciones para pedir un préstamo?

Aunque cada entidad financiera establece sus propios criterios, existen una serie de condiciones generales que suelen ser comunes a la mayoría de los préstamos personales o de consumo:

- Ser mayor de edad: En España, debes tener al menos 18 años para poder solicitar un préstamo. Algunas entidades fijan la edad mínima en 21 años y también pueden establecer una edad máxima, normalmente en torno a los 65 o 70 años.

- Tener ingresos demostrables: Ya sea mediante una nómina, una pensión o ingresos recurrentes como autónomo, es imprescindible acreditar que tienes capacidad de pago.

- Residir en España: Es otro de los requisitos fundamentales. La mayoría de entidades solo conceden préstamos a personas con residencia legal en el país.

- No estar en ficheros de morosos: Si apareces en listados como ASNEF o RAI, muchas entidades te denegarán el préstamo, aunque cada vez hay más opciones de financiación para personas con deudas pendientes.

- Tener una cuenta bancaria a tu nombre: Es necesaria tanto para recibir el dinero como para domiciliar las cuotas mensuales del préstamo.

Garantías para solicitar un préstamo

Aunque muchos préstamos personales no requieren aval, hay ocasiones en las que las entidades pueden pedir garantías adicionales para reducir su riesgo. Estas garantías pueden clasificarse en dos tipos principales:

Garantías personales

Se trata de la figura del avalista, una persona que se compromete a pagar la deuda en caso de que el titular no lo haga. Esta persona debe cumplir también con los requisitos de solvencia y no estar incluida en ficheros de morosidad.

Contar con un aval puede ser determinante si no tienes ingresos estables o si tu perfil financiero no es lo suficientemente sólido. Sin embargo, implica una gran responsabilidad para el avalista, que podría ver comprometido su propio patrimonio si el titular del préstamo incumple.

Garantías reales

En este caso, el préstamo queda respaldado por un bien material. Los ejemplos más comunes son:

- Préstamos con garantía de vehículo: El coche o moto queda como respaldo hasta que se salde la deuda.

- Hipotecas: El inmueble hipotecado actúa como garantía del préstamo.

Documentación necesaria para pedir un préstamo

Cuando solicitas un préstamo, tendrás que presentar una serie de documentos que acrediten tu identidad, tu situación financiera y tu capacidad de reembolso. Estos son los más habituales:

- Documento de identidad en vigor: DNI o NIE.

- Justificante de ingresos: Puede ser la nómina, la pensión o la declaración trimestral si eres autónomo.

- Extractos bancarios recientes: Ayudan a evaluar tu capacidad de ahorro y tus hábitos financieros.

- Contrato laboral o vida laboral: Para verificar la estabilidad en el empleo.

- Declaración de la Renta: En muchos casos, se solicita la última declaración de IRPF.

- Recibos de otros préstamos: Si tienes otras deudas activas, deberás informar de ellas.

Requisitos adicionales a presentar a la hora de solicitar un préstamo

Además de las condiciones básicas y la documentación mencionada, algunas entidades pueden tener en cuenta otros factores a la hora de evaluar una solicitud de préstamo:

- Historial crediticio: No basta con no estar en ASNEF. Se valora tu comportamiento financiero previo, si has pagado tus deudas puntualmente o si has solicitado muchos préstamos en poco tiempo.

- Nivel de endeudamiento: Aunque tengas ingresos suficientes, si ya estás pagando varias cuotas mensuales, puede considerarse que tienes un nivel de deuda elevado y eso jugar en tu contra.

- Estabilidad laboral: Se valora positivamente tener un contrato indefinido y cierta antigüedad en la empresa.

- Relación con la entidad financiera: Ser cliente habitual de un banco o tener otros productos contratados (como una cuenta corriente, tarjeta o seguro) puede facilitar la concesión del préstamo.

- Destino del préstamo: Algunas entidades valoran el propósito del préstamo. No es lo mismo pedirlo para reformar una vivienda que para pagar deudas pendientes.